このページでは、2023年10月から開始されるインボイス制度

(適格請求書等保存方式)についてどこよりも、簡単に分かりやすく、

要点だけを説明いたします。さらに詳細な内容を知りたい!という方や

請求書はどうしたらいい?などご不明な点がある場合は

お気軽にお問合せ下さい! 詳しいスタッフが丁寧にご説明いたします。

インボイスを発行するには適格請求書発行事業者の登録が必要です

このページでは、2023年10月から開始されるインボイス制度(適格請求書等保存方式)についてどこよりも、簡単に分かりやすく、要点だけを説明いたします。

さらに詳細な内容を知りたい!という方や請求書はどうしたらいい?などご不明な点がある場合はお気軽にお問合せ下さい! 詳しいスタッフが丁寧にご説明いたします。

1

2

3

4

5

インボイス制度とは、複数税率に対応した消費税の仕入税額控除を受けるための制度です。 正式名称は「適格請求書等保存方式」といいます。インボイス制度は免税事業者、課税事業者問わず全ての事業者に影響のある新しい税制度です。 インボイス制度により適格請求書を適切に作成・保存する必要があります。 対応が遅れると、自社だけでなく取引先にも影響が及ぶことがあります。

2023年10月のインボイス制度に対応できる様にするには、適格請求書発行事業者登録の申請期限と制度開始のスケジュールを押さえ、速やかに行動することをお勧めします。

インボイス制度とは、複数税率に対応した消費税の仕入税額控除を受けるための制度です。正式名称は「適格請求書等保存方式」といいます。インボイス制度は免税事業者、課税事業者問わず全ての事業者に影響のある新しい税制度です。インボイス制度により適格請求書を適切に作成・保存する必要があります。対応が遅れると、自社だけでなく取引先にも影響が及ぶことがあります。

2023年10月のインボイス制度に対応できる様にするには、適格請求書発行事業者登録の申請期限と制度開始のスケジュールを押さえ、速やかに行動することをお勧めします。

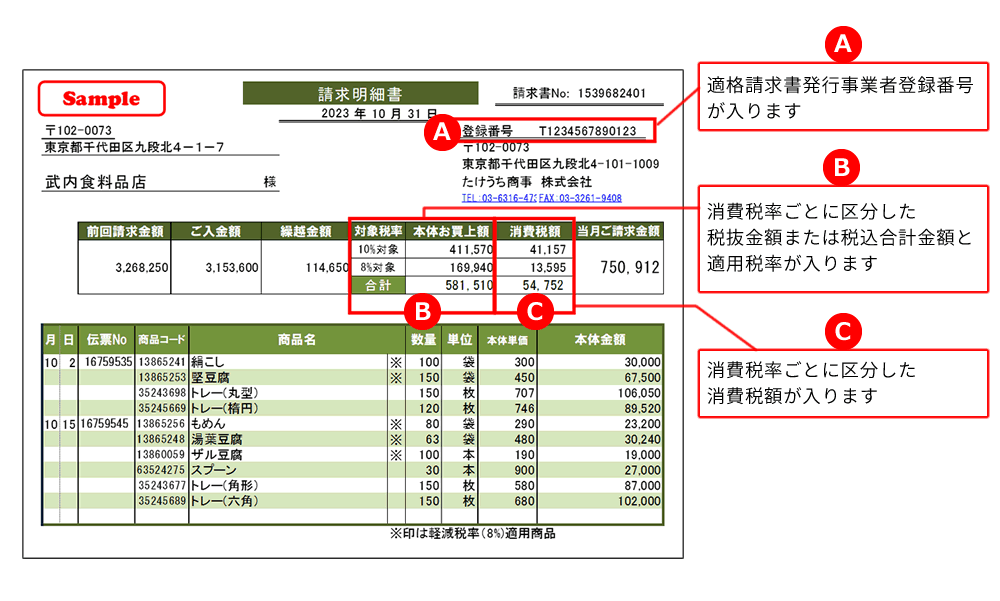

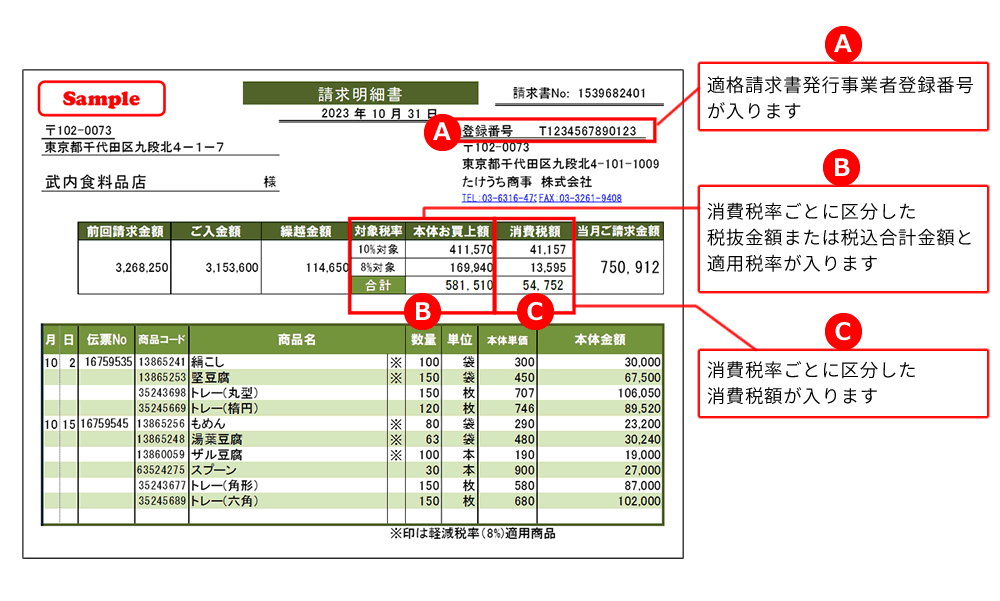

インボイス制度が始まると、今までの請求書にさらに3つの項目が追加されます。以下の図をご覧ください。この請求書は実際にカシオ販売管理システムで作成したものです。

A.インボイスの登録番号|B.適用税率|C.適用税率ごとの消費税の合計

インボイス制度が始まると、今までの請求書にさらに3つの項目が追加されます。以下の図をご覧ください。この請求書は実際にカシオ販売管理システムで作成したものです。

A.インボイスの登録番号

そして、課税事業者に変更する場合、課税事業者になるための申請と、適格請求書発行事業者になるための申請を行う必要があります。

インボイス(適格請求書)を発行するには適格請求書発行事業者になることが必須です。 そのためには税務署に登録申請書を提出する必要があります。 登録申請書は2021年10月1日から提出可能となっています。

※自社がすでに課税事業者の場合は、登録申請を行えば、適格請求書発行事業者になれます。 一方、免税事業者の場合は、免税事業者のままでいるか、課税事業者になるかを選択しなければなりません。 そして、課税事業者に変更する場合、課税事業者になるための申請と、適格請求書発行事業者になるための申請を行う必要があります。

①の図はインボイスを発行できる事業者との取引です。適格請求書発行事業者の登録が済んでいて、

インボイスが発行できる事業者との取引は、制度開始後も以前の様に80万円を控除でき、

20万円の納税額で済みます。

しかし、インボイスを発行できない事業者と取引をした場合、②の図の様になってしまいます。

制度開始後はインボイスを発行してもらわないと、仕入税額控除ができなくなります。

その為、売上時に預かった消費税100万円を全て納税することになり、負担が非常に大きくなってしまいます。

①の図はインボイスを発行できる事業者との取引です。適格請求書発行事業者の登録が済んでいて、

インボイスが発行できる事業者との取引は、制度開始後も以前の様に80万円を控除でき、

20万円の納税額で済みます。

しかし、インボイスを発行できない事業者と取引をした場合、②の図の様になってしまいます。

制度開始後はインボイスを発行してもらわないと、仕入税額控除ができなくなります。

その為、売上時に預かった消費税100万円を全て納税することになり、負担が非常に大きくなってしまいます。

インボイス制度に対応できない場合、仕入税額控除ができないという問題が発生します。

仕入税額控除を受けるためには適格請求書発行事業者(登録事業者)が発行したインボイスの保存が必要となるため、登録事業者以外から購買をした場合には原則として仕入税額控除が適用されなくなります。

【 自社が売り手の場合 】

適格請求書の登録事業者にならないと、買い手企業にインボイスを発行する事ができません。また、買い手企業から仕入税額控除ができなくなることを理由に取引を中止されたり、仕入税額控除分の調整が必要になる場合があります。

【 自社が買い手の場合 】

正しく対応をしていないと仕入税額控除が認められず、

消費税の納税額が増えて損をする可能性が大きいです。

損をしない為にも、売り手が、適格請求書発行事業者として登録しているか

確認する必要があります。

インボイス制度に対応できない場合、仕入税額控除ができないという問題が発生します。

仕入税額控除を受けるためには適格請求書発行事業者(登録事業者)が発行したインボイスの保存が必要となるため、登録事業者以外から購買をした場合には原則として仕入税額控除が適用されなくなります。

正しく対応をしていないと仕入税額控除が認められず、消費税の納税額が増えて損をする可能性が大きいです。

損をしない為にも、売り手が、適格請求書発行事業者として登録しているか確認する必要があります。

2023年10月より開始されるインボイス制度ですが、

まだまだ分からないことが沢山あることと 思います。

青果卸売業向けカシオ販売管理システムは、

インボイス制度に対応しているシステムです。

些細なことでも構いませんので、ご質問やご相談はお気軽にお問合せ下さい。 丁寧親切に対応いたしますので、ご安心下さい。

2023年10月より開始されるインボイス制度ですが、まだまだ分からないことが沢山あることと思います。

青果卸売業向けカシオ販売管理システムは、インボイス制度に対応しているシステムです。

些細なことでも構いませんので、ご質問やご相談はお気軽にお問合せ下さい。丁寧親切に対応いたしますので、ご安心下さい。